Tributaristas coinciden en que se debe analizar cada caso a fin de identificar si pertenece o no a esta categoría. influencers

La Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat) emitió el informe Nº 000044-2022, que consigna como rentas de tercera categoría (de empresas) a los ingresos que generan las personas naturales domiciliadas en el Perú por el desarrollo de actividades en su calidad de ‘influencers’.

Así, el impuesto que deben pagar por la realización de sus actividades corresponde a una tasa de 29,5%, y se sustenta en que la renta provenga del capital, del trabajo y de la aplicación conjunta de ambos factores.

Según la Sunat, son rentas de tercera categoría las derivadas, entre otras, de la prestación de servicios comerciales, industriales o de índole similar.

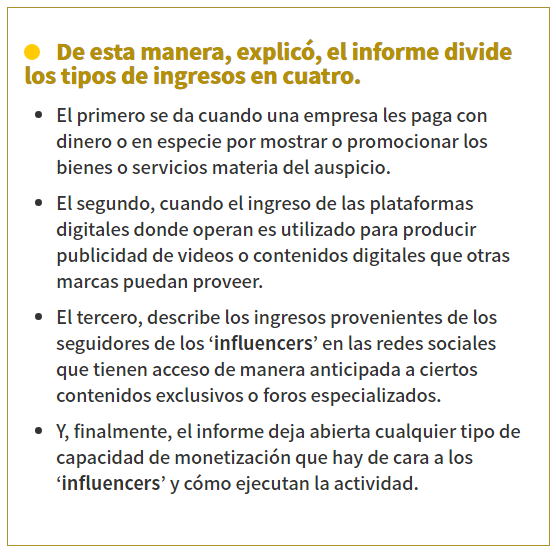

Tipo de ingresos

Según Herman Patow, managing partner y fundador de Asesori, el informe busca delimitar a qué categoría de renta corresponden los ingresos que las personas naturales que domicilian en Perú y desarrollan actividades de ‘influencers’ pueden generar a través de distintos medios, anotó Patow.

“Para saber si pertenecen o no a renta de tercera categoría, se ha definido la actividad de ‘influencer’ como la que involucra la creación, edición, producción o difusión de contenidos en redes sociales con la finalidad de participar en el mercado, sin necesariamente influenciar en un tercero. Se ha hecho una definición un poco más cerrada”, dijo.

Klever Espinoza, socio gerente en Kerz, señaló que la revisión del análisis que se hace en el referido informe es errada pues, por su propia naturaleza, los ‘influencers’ no generan una renta de tercera categoría. Sugiere, así, verificar cada caso concreto para determinar si existe o no actividad empresarial.

“El análisis que hace la Sunat es arriesgado, no tiene mayor sustento, está confundiendo los conceptos y el autor (Roque García Mullín) que más citan publicó hace 44 años (en 1978) un análisis acerca de lo que se considera renta de tercera, cuarta y quinta categoría, válido e importante, pero que tiene que ser actualizado”

Klever Espinoza, socio gerente en Kerz

Walker Villanueva, socio del estudio Philippi, Prietocarrizosa Ferrero DU & Uría, señaló que, por el trabajo que realizan, los ‘influencers’ tienen que utilizar bienes con el propósito de producir sus contenidos (cámaras, smartphones, ordenadores). Es ese el fundamento para que la Sunat afirme que como en las rentas empresariales, el empresario ‘influencer’ organiza el trabajo más el capital. Sin embargo, advierte que en la renta de los trabajadores independientes siempre hay capital.

Otras obligaciones

Tanto Espinoza como Villanueva coincidieron en que la consecuencia de que una persona califique como empresa y contribuyente de tercera categoría es que todos sus servicios estarán gravados con el IGV.

Villanueva explicó que, aunque en el informe no se especifique, si lo consideran renta empresarial, este segundo impuesto cae por su propio peso.

“No creo que los ‘influencers’ sean conscientes que, por su actividad, estén además obligados a pagar el IGV con sus propias normas de control como recibo de compras, registro de ventas, detracciones, libros electrónicos de compras y ventas, y una gama de obligaciones formales”

Walker Villanueva, socio del estudio Philippi, Prietocarrizosa Ferrero DU & Uría

Por otro lado, según Patow, en el régimen de tercera categoría existe la opción de que el ‘influencer’ pueda estar, hasta cierto punto, en el régimen Mype Tributario, que aplica a personas jurídicas o empresas como personas naturales que realizan actividad empresarial.

Según explicó, si se cuenta con ingresos netos anuales de menos de 300 UIT, pagarás como cuenta mensual del IR el 1% sobre dichos ingresos netos. Si estos superan las 300 UIT, el coeficiente es de 1,5%. En el régimen Mype Tributario, para hasta 15 UIT generadas en el año, el pago de renta es de 10%.

Recaudación

En el plano nacional, la Sunat cuenta con los mecanismos de recaudación a nivel electrónico, señaló Patow.

“Lo que es muy común, pese a que el informe existe y a que la posición de la Sunat está clara desde el año pasado, es que muchos ‘influencers’ que están sujetos al IR de tercera categoría deberían girar factura y lo hacen a través de recibos de honorarios por prestación personal y profesional”

Herman Patow, managing partner y fundador de Asesori

En la relación de los ‘influencers’ con plataformas de otros países que les pagan por publicidad o de las cuales reciben ingresos como Youtube, Patow explicó que habría analizar si se cuenta con ese nivel de trazabilidad. Esto, según el especialista, es poco probable porque se trataría de una empresa privada no domiciliada en el Perú y la única forma de calcular si se ha recibido ingresos es que las mismas personas lo declaren o que, de acuerdo con la normativa actual, se pueda hacer un contraste con las entidades financieras sobre los ingresos por mes que han recibido en promedio los influencers.

Según Villanueva, las opiniones que da la Sunat son vinculantes para los funcionarios, pero los ‘influencers’ tienen derecho a discrepar y, si los fiscalizan, podrán reclamar y demostrar que no pertenecen a la categoría de renta de tercera categoría. Será el Tribunal fiscal quien tenga la última palabra, anotó.

Sobre esto, Espinoza señaló que el mayor problema es que lo único que se está buscando es aumentar la recaudación sin atacar el problema de fondo que sigue siendo la informalidad.

“Esto generará un problema mayor, una sobrecarga administrativa de procedimientos tributarios y judiciales ya que, cuando cualquier ‘influencer’ reclame ante la propia Sunat, el Tribunal Fiscal o el Poder Judicial, sus probabilidades de éxito son muy altas”, dijo.